Sie verkaufen Ihr Unternehmen für 1 Mio € - Wie viel davon erhalten Sie? (13.März.2023)

Eine der häufigsten Fragen, die unseren M&A-Experten gestellt wird, ist: »Wie viel Geld erhalte ich für mein Unternehmen, wenn ich es verkaufe?«

Wir verraten es Ihnen. Dabei ist der Verkaufspreis nicht als endgültige Summe zu sehen, die in die Tasche des verkaufenden Gesellschafters wandert.

Unser Transaktionsexperte und Syndikus-Steuerberater Lutz von Majewsky zeigt an einem Beispiel, mit welchen Abzügen Sie beim Verkauf Ihres Unternehmens rechnen müssen. Und welche Schlüsse Sie aus unserem Beispiel für Ihre anstehende Transaktion ziehen können.

« zurück

Jede Transaktion ist einzigartig. Daher hier 3 Bedingungen, denen das Beispiel unterliegt:

- Das Transaktionsobjekt ist eine Kapitalgesellschaft, KEINE Personengesellschaft.

- Alle Gesellschaftsanteile werden von natürlichen Personen gehalten, die verheiratet sind.

- Jede dieser Personen ist zu mehr als 1% am Unternehmen beteiligt.

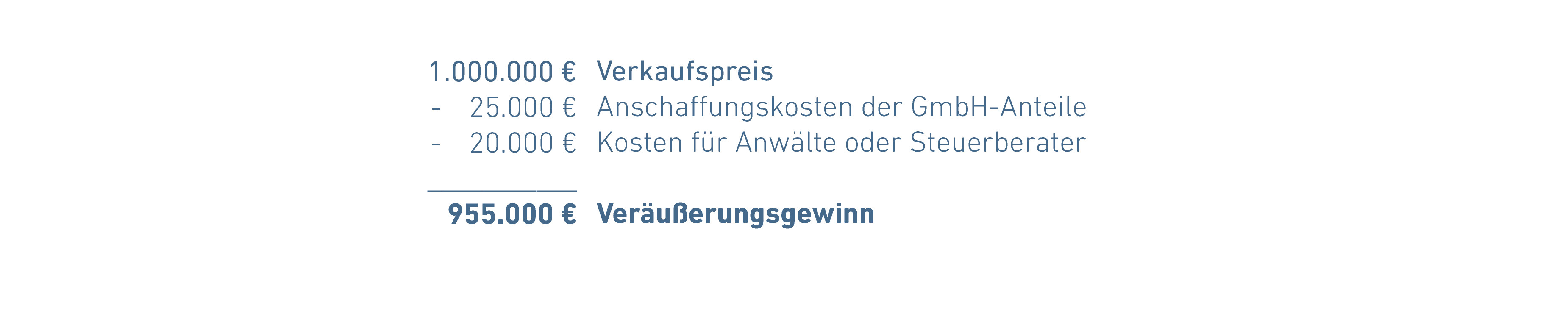

Für ein anschauliches Beispiel setzen wir den Verkaufspreis auf 1Millionen €. Hier kommt §17 Einkommenssteuergesetzt (EstG) zum Tragen, das die Veräußerung von Anteilen an Kapitalgesellschaften regelt. Wir bestimmen darüber hinaus Anschaffungskosten der GmbH-Anteile von 25.000€. Hinzukommen Kosten für den Rechtsanwalt oder Steuerberater der Verkäuferseite in Höhe von 20.000€.

Der Veräußerungsgewinn ist die steuerrelevante Summe. Allerdings kommt der Staat dem Verkäufer hier mit dem Teileinkünfteverfahren (§3 Nr.40 i.V.m. § 3 c EStG) entgegen und bestimmt, dass lediglich 60% des Veräußerungsgewinns zu versteuern sind.

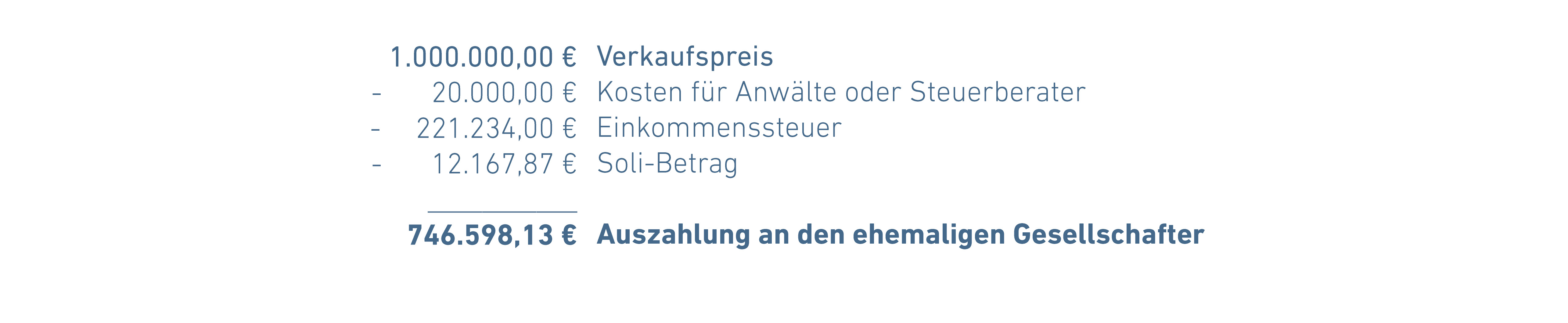

955.000€ * 60% = 573.000€

Diese 60% des Veräußerungsgewinns sind nun zu versteuern. In dieser Größenklasse bewegen wir uns in Einzelbetrachtung bei einem Grenzsteuersatz von 45%. Aus der Steuerberechnung ergibt sich eine zu zahlende Einkommenssteuersumme von 221.234€. Folgend wird zusätzlich noch der Soli addiert. Dieser orientiert sich mit 5,5% der Einkommenssteuersumme.

221.234 * 5,5% = 12.167,87€

Dies ergibt eine zu zahlende Steuerlast von 233.401,87€.

In unserem Beispiel beträgt der finale Steuersatz ca. 23% - dank des Teileinkünfteverfahrens.

Zusätzlich können je nach Vertragsgestaltung noch Kosten für den Notar oder andere Beratungsleistungen anfallen. In der Praxis ist es oft üblich, dass eine Seite die Rechtsanwaltskosten trägt und die andere die Notarkosten. Ein Notar ist bei der Veräußerung von Anteilen an einer Kapitalgesellschaft zwingend erforderlich, da diese eine Änderung im Handelsregister nach sich zieht.

Beachte:

Die von der verkaufenden Seite zu entrichtenden Nebenkosten für die Transaktion – wie der Rechtsanwalt, Notar und sonstige Beratungsleistungen - sind nur zu 60% von der Steuer abzugsfähig.

- Die Steuerlast bei einer Transaktion beträgt 23-28%.

- Bei der Bestimmung des Verkaufspreises müssen die Nebenkosten, die durch die Transaktion entstehen, mit eingepreist werden.

- Ziehen Sie zu jeder Transaktion einen Steuerberater oder steuer-erfahrenen M&A-Berater hinzu.